Notre mission est de servir nos clients en gérant efficacement les risques, en nous appuyant sur une organisation robuste et une culture risque couvrant tous les métiers, marchés et régions dans lesquels nous opérons.

Notre objectif : apporter un service client de qualité et de confiance et assurer une croissance durable pour la Banque. Pour cela, Société Générale se focalise sur une approche de la gestion des risques rigoureuse guidée par des standards élevés.

Notre typologie de risques

Dans le cadre du pilotage de ses risques, Société Générale met régulièrement à jour sa typologie de risques et les a regroupés en 6 principales catégories :

- risques liés aux contextes macroéconomique, géopolitique, de marché et réglementaire,

- risques de crédit et de contrepartie,

- risques de marché et structurels,

- risques de liquidité et de financement,

- risques non financiers et de modèles,

- autres risques, dont ceux liés à l’assurance et risques de location de longue durée.

Risques ESG : une méthodologie en amélioration continue

Dans la taxonomie des risques du Groupe, les risques ESG ne constituent pas une nouvelle catégorie de risque mais représentent un facteur potentiellement aggravant des catégories existantes de risque (telles que le risque de crédit, le risque de marché, etc.) suivies dans le cadre de la gestion des risques du Groupe. Leur intégration dans le dispositif général repose sur la gouvernance et les processus existants.

Le dispositif de gestion des risques du Groupe est adapté en continu pour intégrer de nouveaux enjeux.

Les facteurs de risque ESG peuvent être définis comme suit :

- les facteurs de risque environnementaux sont liés à la qualité et au fonctionnement de l’environnement naturel et des systèmes naturels. Ils incluent des facteurs tels que le changement climatique, la biodiversité, la consommation énergétique, la gestion des déchets, etc. Ces facteurs de risques environnementaux peuvent avoir un impact financier préjudiciable à travers divers facteurs de risque. Ils peuvent concerner des aspects de risque de transition ou physique ;

- les facteurs de risque sociaux concernent les droits, le bien-être et les intérêts des populations et des communautés. Ils incluent des facteurs comme les (in)égalités, la santé, l’inclusion, les relations de travail, le bien-être et la sécurité au travail, le capital humain et les communautés ;

- les facteurs de risque de gouvernance sont liés aux pratiques de gouvernance (leadership des dirigeants, rémunération des dirigeants, audits, contrôle interne, politique fiscale, indépendance du Conseil d’administration, droits des actionnaires, intégrité, etc.) et à la façon dont les entreprises ou les entités incluent les facteurs environnementaux et sociaux dans leurs politiques et leurs procédures.

Ces facteurs sont susceptibles d’impacter toutes les activités, les résultats et la situation financière du Groupe à court, moyen et long terme. Fortement interconnectés, ils doivent être appréhendés dans leur globalité.

Le Groupe analyse la potentielle incidence des facteurs ESG sur ses contreparties, actifs investis et ses propres opérations, en priorisant les enjeux identifiés par son analyse de double matérialité. Cette analyse permet d’identifier les impacts prioritaires pour le Groupe en matière d’environnement et de droits humains (matérialité environnementale et sociale) et l’effet sur ses activités économiques et financières tout au long de sa chaîne de valeur (matérialité financière).

Une solide culture risque

Le Groupe met en place une organisation de sa gestion des risques rigoureuse et performante, cruciale dans tous ses domaines d’activité, marchés et régions. Elle vise à permettre à la fois une forte sensibilisation aux risques et à la promotion de l’innovation, dans le respect des normes.

Les objectifs clés : accroître durablement la rentabilité, assurer la durabilité par un dispositif de contrôle des risques efficace et concilier l’indépendance de cette gestion avec une collaboration étroite avec les différents pôles d’activité. En pratique, cela implique une gouvernance transparente, la définition précise de notre appétit pour le risque, des outils de contrôle pertinents et une sensibilisation constante à tous les échelons de l’entreprise.

Une gestion des risques encadrée

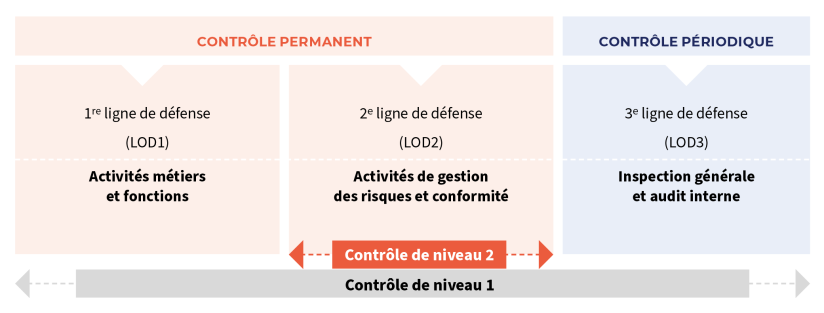

Au sein du Groupe, la gestion des risques se structure autour de trois niveaux clés, assurant une gouvernance rigoureuse et une maîtrise opérationnelle des risques.

Le Conseil d’administration approuve annuellement l’appétit pour le risque du Groupe (Group Risk Appetite Statement) et son dispositif de gouvernance et de mise en œuvre (Group Risk Appetite Framework). La Direction générale, appuyée par le Directeur des risques et le Directeur financier, supervise la mise en œuvre de l’appétit pour le risque, garantissant que la stratégie globale du Groupe et les encadrements des risques sont en adéquation.

Les directions de contrôle notamment les Directions des risques et de la conformité sont responsables de l’élaboration des politiques de gestion des risques, de la mise en place de dispositifs de contrôle et de suivi, et de l’instruction des cadres de gestion des différents types de risques (stratégiques, de conformité, financiers).

Au niveau opérationnel, les systèmes de reporting des risques permettent un suivi régulier et détaillé, adapté à la structure organisationnelle du Groupe. Ces systèmes sont essentiels pour la communication efficace des informations liées aux risques et pour le respect des exigences réglementaires.

Un dispositif de contrôle interne cohérent

En savoir plus

- Document d'enregistrement universel 2025 - chapitre Gestion de Risques

- Rapport sur les risques- Pilier 3

- Découvrir les métiers de la Direction des risques

- Découvrir les métiers de la Direction financière

- Découvrir les métiers de l'Inspection Générale, Audit & Consulting

- Découvrir les métiers du département Juridique & Fiscalité